2021年5月6日より、マネースクエア社の「トラリピ」で「ユーロ/英ポンド」の取り扱いが開始されました。

どんな設定が良いのか散々悩んでいる最中なのですが、悩めば悩むほど、果たしてこのユーロ/ポンドという通貨は本当に史上最強を名乗るだけの通貨なのだろうかと疑念が沸いてきました。

この記事では、ユロポンがすごいと言われている特性について、いま抱いている疑念を記載しています。

はじめに

ユーロ/ポンド(通称:ユロポン)についての超基本的なところは、↓の記事でまとめています。そもそもユーロ/ポンドってどんな通貨なの?という基本事項や、変動要因や値動きの歴史についてはこちらはご覧ください。

ユーロ/ポンドをトラリピすること

ユーロ/ポンドは、トラリピ史上最強通貨の第2弾としてリリースされました。最強と謳う理由については、公式HPや他の方のブログなのでたくさん記載されていると思いますので、ここでは特に詳細を記載しません。

公式によるユロポンの長所を簡単にまとめると、こんな感じです。

①良く動く。(過去5年間で第2位)

②同じ証拠金ではオージーキウイよりも利益額が大きい。

③他の通貨ペアと値動きが違う。

④狭い範囲でウロウロする。(過去5年間で第1位)

①の「良く動く」ということについては、文句はないです。クロスポンド通貨特有の動きの激しさは大きなチャンスになるでしょう。もちろんピンチにもなりますが。

②の「同じ証拠金ではオージーキウイよりも利益額が大きい」・・・このあたりから、私はなんだかうまいこと納得させられちゃったような気になりました。オージーキウイと比較した際、NZドル/円(約77円)よりもポンド/円(約150円)が2倍であるため、同じpipsだけ動いた際に、ユロポンのほうが円換算で2倍利益が大きいということです。ただし、その分証拠金がオージーキウイの1.6倍多く必要です。よって、これを組み合わせて、同じ証拠金額の場合「ユロポンのほうがオージーキウイより20%利益が大きい」というロジックのようです。

私には、全く違う通貨のpipsだったり証拠金だったりを横並びで比べることが、どれだけ妥当なことなのかピンと来ませんでした。同じpipsでも捕らえる難しさが違ったりしないのだろうかと思ったのです。

値動きが違うだけではリスクヘッジにはならない

③の「他の通貨ペアと値動きが違う」ことについては、その通りでしょう。ドルや円を挟んでいませんので、他通貨が円高や円安やドル高やドル安で騒いでいても影響を受けにくいというのは、そりゃそうだろうという感じです。市場で良く取り扱われている通貨の多くが、ドルや円交じりのため、他通貨と異なる動きになります。

ただ、値動きが違うというだけで、何も考えず分散投資すればリスクヘッジできるかというとそんなことはありません。

特に「トラリピ」特有の設定をしていた場合、このリスクヘッジが上手く機能しない場合もあります。

オージーキウイとユロポンを比較すると、VIX(恐怖指数)の相関係数は逆になっています。つまり、オージーキウイが、リスクオフ時に売られやすい(ドル円なども同じ)のに対し、ユロポンは逆にリスクオフ時に買われやすいのです。この動きは、コロナショック時のチャートを見ればわかると思います。ユロポン、上がってますよね。

この2通貨を分散運用することで、片方の損が膨らんでも片方で補えると安直に捉えてしまう方もいるかもしれませんが、これってあくまで、同じポジションを持ってる場合のことです。

2通貨とも「買い」のポジションを持っているからこそ、リスクオフ時、片方の損失が膨らんだ際に、片方の利益が膨らむのです。

仮に、片方が「買い」のポジション、片方が「売り」のポジションを持っていたとします。この時、例えば「買い」のポジションを持つ通貨が下落して損失が増えた際、同時に、逆の動きをするもう片方の通貨は上昇するわけですが、「売り」のポジションを持っているのでこちらも損失が増えることになります。

そして、このポジションの持ち方、オージーキウイとユロポンを2通貨運用する場合だと、やりがちな設定なんですよね。

上記の画像を見てみてください。チャートを大きな目線で見ると、オージーキウイは下寄りにいて、大きなレンジ相場を形成するのであれば上抜けしていきそうに見えますね。逆に、ユロポンは上寄りにいるので、こちらも大きなレンジ相場を形成するのであれば下抜けしていきそうに見えます。

トラリピは長期運用が基本ですので、長期的に見たときに動いていきそうな方向でポジションを持つというのは正しい判断と言えます。

そうなってくると、オージーキウイは「買い」、ユロポンは「売り」から入るトラリピ設定をしている場合も多いのではないでしょうか。でも、これだと2通貨運用していてもうまくリスクヘッジできないですよね。リスクオフ時、オージーキウイは下がって損失拡大、ユロポンは上がって損失拡大で、ダブルパンチです。

さらに、ユロポンの場合、「買い」スワップはマイナス、「売り」スワップはプラスです。ますます「売り」から入りたくなりますよね。

私が気になったのはここなのです。オージーキウイとユロポンを同時運用させることによるリスクヘッジを最大限使おうとすると、通貨単体で見たときに持ちたい方向のポジションが持てないんですよね。

オージーキウイもユロポンも、公式からBuy&Sell戦略がおすすめされているし、それなら最強のオージーキウイ1本でも良いのでは…と思ってしまうわけです。

言うほど狭い範囲をウロウロしているか?

④の「狭い範囲でウロウロする」についても、これを鵜呑みにして良いのか?と思えてしまいます。

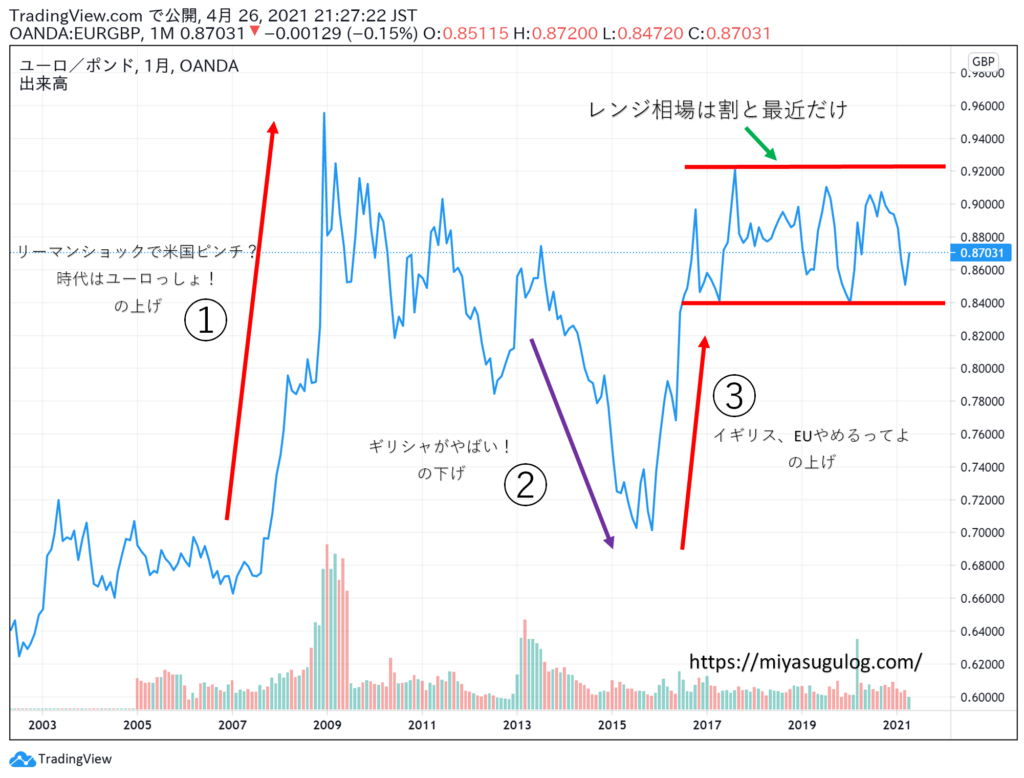

ポイントは、直近過去5年の実績というところです。もう一度、ユロポンの全体チャートを見てみましょう。

直近の5年間がたまたま狭いレンジだっただけで、それより過去見たら、上行ったり下行ったり、結構激しく見えませんか?これをうまく切り取って「狭さ第1位」とされているわけです。

狭さ第1位を売り物にするなら、これから先の5年も同様のレンジ相場が続くと考えられる強い要因が欲しいところですよね。でも、今現在、そんな強い要因あるのかな・・・?

さいごに

もう一度ユロポンの長所を記載します。

①良く動く。(過去5年間で第2位)⇒納得!

②同じ証拠金ではオージーキウイよりも利益額が大きい。⇒まあわかる。

③他の通貨ペアと値動きが違う。⇒その通りだけど、上手く活かせない。。。

④狭い範囲でウロウロする。(過去5年間で第1位)⇒ほんとかな・・・?

①と②は納得できる長所だと思います。

個人的には、この①と②を全面に活かした設定をやってみたいと考えています。おそらくそれは、トラリピの基本である「長期運用」、「ローリスク」というのとは少し違うかもしれません。

どちらかと言うと、短期集中型。こんなこと言ってるとトラリピの神様に怒られる気がするのですが、ユロポンが直近5年のレンジをうろうろしている間に稼ぎ切って逃げ切るような、そんなイメージのトラリピも一考の余地があるかもしれません。

.png)